وام ازدواج یکی از مهمترین تسهیلات مالی است که برای کمک به جوانان در آغاز زندگی مشترک فراهم میشود. این وام با هدف تسهیل تشکیل خانواده و کاهش مشکلات مالی اولیه طراحی شده و از آنجا که اغلب جوانان در ابتدای زندگی با محدودیتهای مالی مواجه هستند، از اهمیت ویژهای برخوردار است. دریافت وام ازدواج میتواند بخشی از هزینههای مراسم ازدواج، تهیه مسکن، و تأمین نیازهای اولیه زندگی را پوشش دهد و به همین دلیل، دسترسی به این تسهیلات برای جوانان حیاتی است. با توجه به افزایش تقاضا برای وام ازدواج و منابع مالی محدود، ضرورت دارد که نظام اعطای وام به گونهای ساماندهی شود که از سوءاستفادههای احتمالی جلوگیری کند و اطمینان حاصل شود که تسهیلات به دست افرادی میرسد که واقعاً به آن نیاز دارند. در این راستا، اعتبارسنجی به عنوان ابزاری کارآمد برای ارزیابی توانایی بازپرداخت متقاضیان وام اهمیت بسزایی پیدا میکند.اعتبار سنجی وام ازدواج، فرایندی است که در آن توانایی وامگیرنده در بازپرداخت وام بررسی میشود و بر اساس نتایج این بررسی، تصمیمگیری درباره اعطای وام صورت میگیرد.

در این صفحه چه میخوانید؟

ضرورت ساماندهی نظام اعطای وام ازدواج و نقش اعتبارسنجی در این فرآیند، از چند جهت قابل توجه است. اولاً، اعتبارسنجی میتواند از پرداخت وام به افرادی که توانایی بازپرداخت ندارند، جلوگیری کند و به این ترتیب، منابع مالی بانکها و مؤسسات مالی حفظ شود. ثانیاً، این فرآیند میتواند به بهبود کیفیت وامهای اعطایی کمک کند و اطمینان حاصل کند که وامهای ازدواج به دست افرادی میرسد که واقعاً به آن نیاز دارند و قادر به بازپرداخت آن هستند.

باید توجه داشت که اعتبارسنجی به عنوان یک ابزار کارآمد میتواند به ارتقاء اعتماد عمومی به نظام بانکی کمک کند. هنگامی که متقاضیان وام بدانند که برای دریافت تسهیلات باید از فیلترهای اعتبارسنجی عبور کنند، اعتماد بیشتری به عدالت و شفافیت فرآیند اعطای وام خواهند داشت. این امر نه تنها به بهبود عملکرد بانکها و مؤسسات مالی کمک میکند، بلکه به تقویت نظام اقتصادی و اجتماعی کشور نیز یاری میرساند. به طور خلاصه، اعتبارسنجی در نظام اعطای وام ازدواج نه تنها به بهبود فرآیند اعطای وام کمک میکند، بلکه نقش مهمی در افزایش کارایی و عدالت در تخصیص منابع مالی دارد.

اعتبارسنجی بانکی وام ازدواج چیست و چگونه انجام میشود؟

اعتبارسنجی بانکی فرایندی است که در آن توانایی مالی و اعتباری یک فرد یا سازمان برای بازپرداخت وام ارزیابی میشود. این فرایند شامل جمعآوری، تجزیه و تحلیل اطلاعات مالی، اعتباری و رفتاری متقاضی وام است. هدف اصلی اعتبارسنجی، ارزیابی ریسک مرتبط با اعطای وام و اطمینان از این است که متقاضی قادر به بازپرداخت وام خواهد بود. اعتبارسنجی به بانکها و مؤسسات مالی کمک میکند تا تصمیمگیری بهتری در مورد اعطای وام داشته باشند و از خطرات ناشی از ناتوانی در بازپرداخت وام توسط مشتریان جلوگیری کنند.

در برخی موارد، دو اصطلاح “رتبه اعتباری” و “امتیاز اعتباری” به اشتباه به جای یکدیگر استفاده میشوند. با این حال، این دو اصطلاح تفاوتهای قابل توجهی دارند. رتبه اعتباری و امتیاز اعتباری هر دو معیاری برای سنجش اعتبار کسبوکارها و افراد هستند؛ با این تفاوت که رتبه اعتباری با حروف انگلیسی نشان داده میشود، در حالی که امتیاز اعتباری به صورت عددی نمایش داده میشود. هر دو این معیارها برای ارزیابی احتمال بازپرداخت بدهیها و اقساط مشتریان طراحی شدهاند.

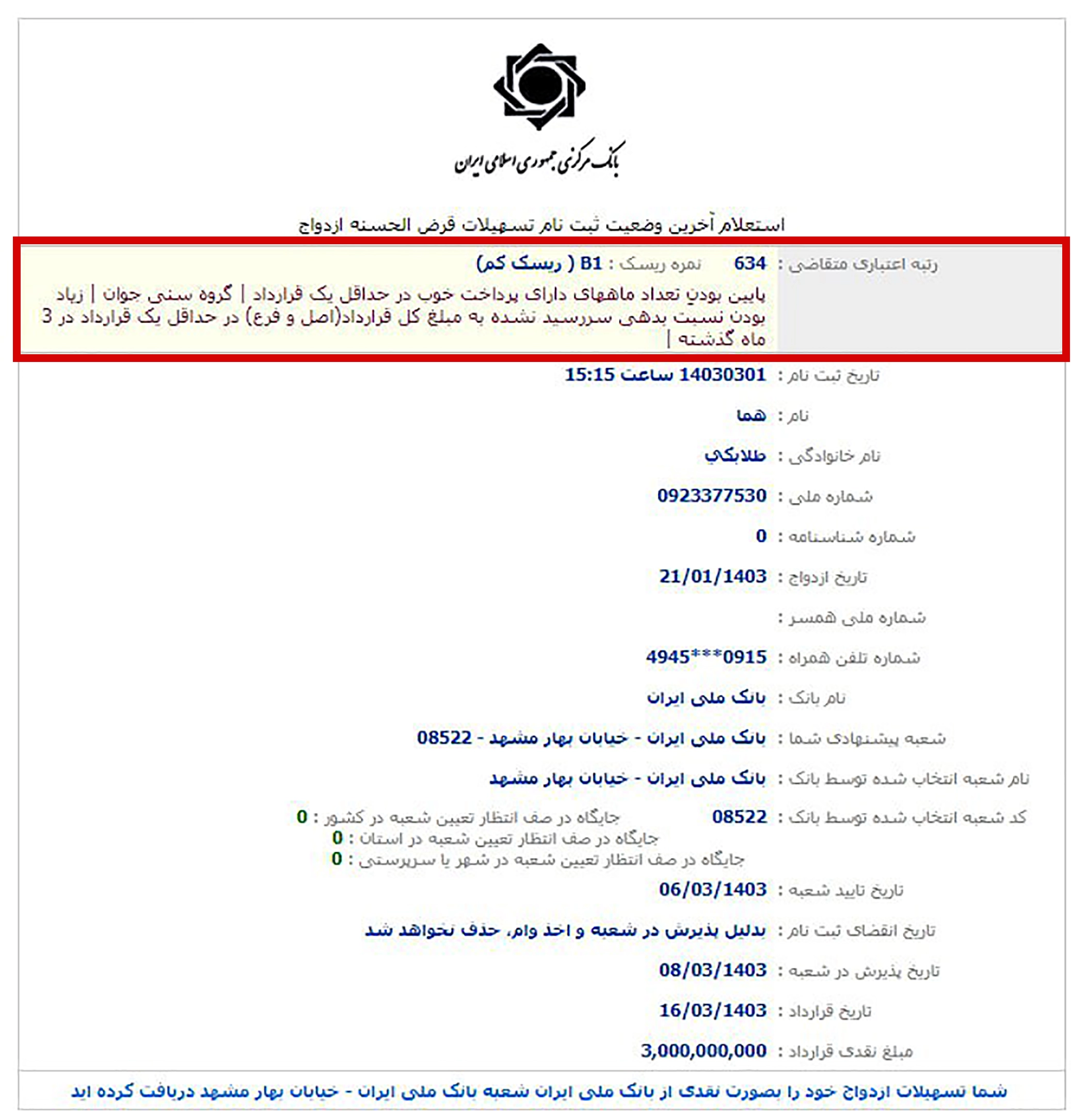

نمره اعتباری یک شخص عددی است که بر اساس اطلاعات موجود در گزارش اعتباری تعیین میشود و اهمیت ویژهای در دریافت وام مسکن، سایر وامها و خرید قسطی کالاهایی مانند خودرو دارد. این نمره بین ۰ تا ۹۰۰ است و به صورت زیر دستهبندی میشود: امتیاز ۰ تا ۴۵۹ نشاندهنده ریسک بسیار بالا، ۴۶۰ تا ۵۱۹ ریسک بالا، ۵۲۰ تا ۵۷۹ ریسک متوسط، ۵۸۰ تا ۶۳۹ ریسک پایین، و ۶۴۰ تا ۹۰۰ ریسک بسیار پایین است.

رتبه اعتباری نیز بر اساس گزارش اعتباری، مشتریان را بر اساس رفتار اعتباری به گروههای مختلفی مانند (E3، E2، E1، D3، D2، D1، C3، C2، C1، B3، B2، B1، A3، A2، A1) تقسیمبندی میکند. این گروهها نمایانگر رفتار مالی مشابه میان مشتریان هستند و ریسک اعتباری و احتمال بازپرداخت اقساط و بدهیها را مشخص میکنند. برای مثال، مشتریان در گروههای A1 تا A3 ریسک اعتباری بسیار پایینی دارند و خوشحساب محسوب میشوند، در حالی که مشتریان در گروههای E1 تا E3 ریسک اعتباری بسیار بالایی دارند و توصیه نمیشود با آنها معاملات انجام شود. بانکها، شرکتهای بیمه، لیزینگها و سازمانهایی که نیاز به اطلاعات دقیق برای تصمیمگیری دارند، میتوانند از این رتبهبندی و گزارشهای اعتباری بهرهمند شوند.

هر فرد حقیقی و حقوقی پس از مشاهده رتبه، نمره و گزارش اعتباری خود، میتواند با شناسایی عواملی که منجر به کاهش اعتبار شدهاند و اصلاح وضعیتهای منفی مثل سابقه چک برگشتی، بدهی مالیاتی و بدهی گمرکی، اعتبار خود را بهبود بخشد. وامدهندگان و کسبوکارهای متقاضی نیز با کسب اجازه از فرد مورد نظر، میتوانند با مشاهده رتبه و امتیاز اعتباری او، تصمیمات خود را دقیقتر بگیرند.

نمره و رتبه اعتباری بر اساس اطلاعات جمعآوری شده از ۱۰۵ موسسه عضو سامانه اعتبارسنجی، شامل ۲۸ بانک، ۲۸ صندوق، ۲۵ لیزینگ، ۱۴ سازمان و شرکت، ۵ موسسه مالی و اعتباری، ۳ شرکت بیمه و ۲ شرکت کارگزاری، تعیین میشوند. این اطلاعات بر اساس مدل امتیازدهی اعتباری ملی که توسط شرکت رتبهبندی اعتباری ایران طراحی شده است، پردازش میشوند و از طریق سامانههای اعتبارسنجی مانند سامانه اعتباری یکپارچه سپهر (آیس) در دسترس هموطنان قرار میگیرد.

فرایند اعتبارسنجی به طور کلی شامل مراحل زیر است:

- جمعآوری اطلاعات: در این مرحله، بانک اطلاعات مالی، اعتباری و رفتاری متقاضی وام را جمعآوری میکند. این اطلاعات میتواند شامل گزارشهای اعتباری، سابقه پرداخت وامهای قبلی، درآمد، هزینهها، تعهدات مالی دیگر و اطلاعات شغلی باشد.

- تحلیل اطلاعات: پس از جمعآوری اطلاعات، بانک این اطلاعات را تجزیه و تحلیل میکند تا توانایی مالی و اعتباری متقاضی را ارزیابی کند. این تحلیل شامل بررسی سابقه اعتباری، نسبت بدهی به درآمد، میزان داراییها و تعهدات مالی دیگر است.

- امتیازدهی اعتباری: بر اساس تحلیل انجام شده، به متقاضی یک امتیاز اعتباری اختصاص داده میشود. این امتیاز نشاندهنده سطح ریسک اعتباری متقاضی است. امتیاز بالاتر نشاندهنده ریسک کمتر و احتمال بالاتر بازپرداخت وام است.

- تصمیمگیری: در نهایت، بر اساس امتیاز اعتباری و تحلیلهای انجام شده، بانک تصمیم میگیرد که آیا وام به متقاضی اعطا شود یا خیر و شرایط وام (مانند میزان بهره و مدت بازپرداخت) را تعیین میکند.

تعریف اعتبارسنجی و سابقه آن در ایران

اعتبارسنجی به معنای ارزیابی و سنجش اعتبار مالی و توانایی بازپرداخت یک فرد یا سازمان است. این ارزیابی بر اساس اطلاعات مالی و اعتباری متقاضی وام انجام میشود و به بانکها و مؤسسات مالی کمک میکند تا تصمیمات بهتری در مورد اعطای وام بگیرند و ریسکهای مرتبط با بازپرداخت را کاهش دهند. در ایران، اعتبارسنجی بانکی به عنوان یک ابزار مهم در نظام مالی و بانکی شناخته شده است. سابقه استفاده از سیستمهای اعتبارسنجی در ایران به دهههای اخیر بازمیگردد. با افزایش تقاضا برای تسهیلات مالی و رشد نظام بانکی، نیاز به سیستمهای کارآمدتر و دقیقتر برای ارزیابی توانایی مالی و اعتباری متقاضیان وام بیشتر احساس شد.

اولین تلاشها برای ایجاد سیستمهای اعتبارسنجی در ایران به دهه ۱۳۸۰ شمسی بازمیگردد. در این دوره، با تأسیس شرکتهایی مانند شرکت اعتبارسنجی ایران، گامهای اولیه برای پیادهسازی سیستمهای اعتبارسنجی برداشته شد. این شرکتها با جمعآوری و تحلیل اطلاعات اعتباری متقاضیان وام، به بانکها و مؤسسات مالی کمک کردند تا تصمیمگیریهای بهتری در مورد اعطای وام داشته باشند. در سالهای اخیر، با پیشرفت فناوری و افزایش نیاز به تسهیلات مالی، سیستمهای اعتبارسنجی در ایران نیز توسعه یافته و بهبود یافتهاند. امروزه بانکها و مؤسسات مالی از سیستمهای پیشرفته اعتبارسنجی برای ارزیابی توانایی مالی و اعتباری متقاضیان وام استفاده میکنند. این سیستمها با بهرهگیری از دادههای بزرگ و الگوریتمهای هوشمند، دقت و کارایی بیشتری در ارزیابی ریسک اعتباری فراهم میکنند و به بهبود عملکرد نظام مالی و بانکی کشور کمک میکنند.

مولفههای موثر بر نمره اعتبارسنجی

نمره اعتبارسنجی یا امتیاز اعتباری معیاری است که توانایی مالی و اعتباری یک فرد یا سازمان را برای بازپرداخت وام مشخص میکند. این نمره بر اساس مجموعهای از مولفهها محاسبه میشود که هر یک به نوعی بر ریسک اعتباری متقاضی تأثیرگذار هستند. برخی از مهمترین مولفههای موثر بر نمره اعتبارسنجی عبارتند از:

- سابقه پرداخت وامها و بدهیها:

- تاریخچه پرداخت: پرداختهای بهموقع و منظم وامها و بدهیهای گذشته نشاندهنده تعهد مالی متقاضی است و بهبود نمره اعتبارسنجی را به همراه دارد. در مقابل، پرداختهای با تأخیر یا عدم پرداخت موجب کاهش نمره اعتبارسنجی میشود.

- میزان بدهیهای جاری:

- نسبت بدهی به درآمد: این نسبت نشاندهنده میزان بدهیهای جاری متقاضی نسبت به درآمد او است. هرچه این نسبت کمتر باشد، نمره اعتبارسنجی بهتری به دست میآید.

- نوع بدهیها: وامهای بلندمدت، وامهای اعتباری و بدهیهای کوتاهمدت هر یک به نوعی بر نمره اعتبارسنجی تأثیر میگذارند.

- مدت زمان سابقه اعتباری:

- تاریخچه اعتباری: مدت زمان طولانیتر سابقه اعتباری میتواند نشاندهنده تجربه و ثبات مالی بیشتر باشد و بر نمره اعتبارسنجی تأثیر مثبت بگذارد.

- نوع و تعداد حسابهای اعتباری:

- تنوع حسابهای اعتباری: داشتن انواع مختلف حسابهای اعتباری (مانند کارتهای اعتباری، وامهای مسکن و وامهای خودرویی) میتواند نشاندهنده مدیریت موفق مالی باشد.

- تعداد حسابهای باز: تعداد حسابهای فعال و باز نیز میتواند بر نمره اعتبارسنجی تأثیرگذار باشد.

- درخواستهای جدید برای اعتبار:

- تعداد استعلامهای جدید: درخواستهای متعدد برای اعتبار جدید در یک بازه زمانی کوتاه میتواند به عنوان نشانهای از مشکلات مالی یا نیاز فوری به وام تلقی شود و بر نمره اعتبارسنجی تأثیر منفی بگذارد.

روشهای استعلام اعتبارسنجی

استعلام اعتبارسنجی فرآیندی است که در آن اطلاعات مالی و اعتباری متقاضی وام از منابع مختلف جمعآوری و تحلیل میشود تا نمره اعتباری وی تعیین گردد. روشهای استعلام اعتبارسنجی شامل موارد زیر است:

- استعلام از شرکتهای اعتبارسنجی:

- شرکتهای تخصصی اعتبارسنجی: در بسیاری از کشورها، شرکتهای معتبری وجود دارند که به جمعآوری و تحلیل اطلاعات اعتباری افراد میپردازند. این شرکتها اطلاعات را از منابع مختلف جمعآوری کرده و گزارشهای جامع اعتباری را ارائه میدهند. در ایران، شرکت اعتبارسنجی ایران یکی از این نمونههاست.

- استعلام از بانکها و مؤسسات مالی:

- بانکها و مؤسسات مالی: این نهادها نیز دارای دادههای گستردهای از تاریخچه اعتباری مشتریان خود هستند و میتوانند اطلاعات مورد نیاز برای اعتبارسنجی را فراهم کنند.

- استعلام از سامانههای اعتبارسنجی آنلاین:

- سامانههای آنلاین: با پیشرفت فناوری، بسیاری از کشورها سامانههای آنلاین اعتبارسنجی را راهاندازی کردهاند که از طریق آن متقاضیان وام میتوانند به سرعت نمره اعتباری خود را دریافت کنند.

- استفاده از دادههای بزرگ و الگوریتمهای هوش مصنوعی:

- دادههای بزرگ: استفاده از تکنولوژی دادههای بزرگ و الگوریتمهای هوش مصنوعی میتواند به تحلیل دقیقتر و سریعتر اطلاعات اعتباری کمک کند و نمره اعتباری دقیقتری ارائه دهد.

- اطلاعات عمومی و مدارک مالی:

- مدارک مالی: مستندات مالی مانند اظهارنامههای مالیاتی، فیشهای حقوقی و صورتهای مالی نیز میتوانند به عنوان منابع اطلاعاتی برای استعلام اعتبارسنجی مورد استفاده قرار گیرند.

این روشها به بانکها و مؤسسات مالی کمک میکنند تا به صورت جامعتر و دقیقتری توانایی مالی و اعتباری متقاضیان وام را ارزیابی کرده و تصمیمگیریهای بهتری در خصوص اعطای وام انجام دهند.

مراحل دریافت گزارش اعتبار سنجی وام ازدواج

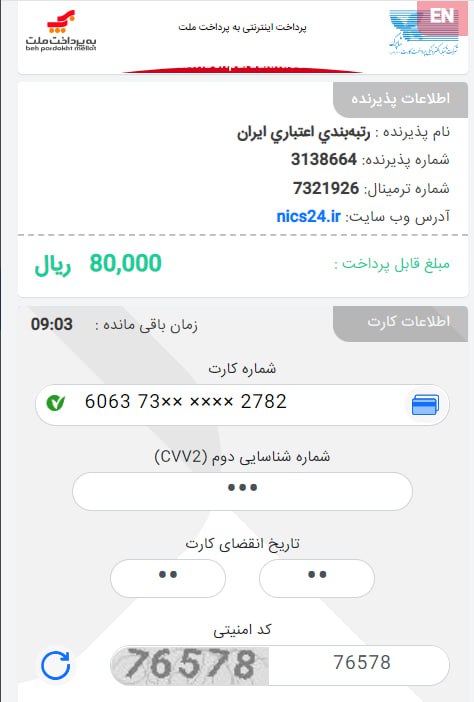

ما در اینجا یک نمونه ار مراحل مختلف اعتبار سنجی در سایت شرکت مشاوره و رتبه بندی اعتباری ایران برای شما آورده ایم. ابتدا وارد بخش اعتبار سنجی افراد حقیقی این سایت می شویم. در این صفحه شما باید شماره ملی و کد امنیتی مربوطه را وارد کنید، بعد از آن یک شماره ی تلفن همراه، متعلق به خودتان، را وارد کنید تا کد امنیتی برای شما ارسال شود، با وارد کردن این کد شما وارد پنل خودتان شده و می توانید بر روی دکمه درخواست گزارش جدید کلیک کنید. در ادامه شما به صفحه ی پرداخت آنلاین هدایت خواهید شد.

پس از پرداخت مبلغ، شما باید منتظر دریافت گزارش باشد.

بعد از گذشت مدت زمانی کمتر از یک دقیقه، گزارش اعتباری شما آماده است.

حالا شما می توناید با کلیک بر روی دکمه ی مشاهده گزارش اعتباری، گزارش خود را مشاهده و دانلود کنید و حتی متناسب با نیاز تان با دیگران به اشتراک بگذارید. برای مشاهدهی یک نمونه فرم اعتبار سنجی کلیک کنید.

نقش اعتبارسنجی در دریافت وام ازدواج

اعتبارسنجی نقش مهمی در فرآیند دریافت وام ازدواج ایفا میکند. این فرآیند به بانکها و مؤسسات مالی کمک میکند تا ریسک اعتباری متقاضیان وام ازدواج را ارزیابی کرده و تصمیمگیری بهتری در خصوص اعطای وام انجام دهند. با توجه به اینکه وام ازدواج اغلب به جوانانی اعطا میشود که در ابتدای زندگی مالی خود قرار دارند و ممکن است سابقه اعتباری قابل توجهی نداشته باشند، اعتبارسنجی میتواند با ارزیابی دقیق توانایی بازپرداخت وام، از بروز مشکلات مالی در آینده جلوگیری کند. به این ترتیب، اعتبارسنجی به اطمینان از تخصیص بهینه منابع مالی به افرادی که واقعاً به وام نیاز دارند و توانایی بازپرداخت آن را دارند، کمک میکند.

تاثیر نمره اعتبارسنجی بر شانس دریافت وام ازدواج

نمره اعتبارسنجی یکی از عوامل کلیدی در تعیین شانس دریافت وام ازدواج است. بانکها و مؤسسات مالی بر اساس این نمره تصمیم میگیرند که آیا متقاضی واجد شرایط دریافت وام است یا خیر. نمره اعتبارسنجی بالا نشاندهنده تعهد مالی قوی و توانایی بازپرداخت بالای متقاضی است و شانس دریافت وام را افزایش میدهد. در مقابل، نمره اعتبارسنجی پایین نشاندهنده ریسک بالای اعتباری و احتمال ناتوانی در بازپرداخت وام است که میتواند منجر به رد درخواست وام شود. به این ترتیب، نمره اعتبارسنجی تأثیر مستقیمی بر تصمیمگیری بانکها در خصوص اعطای وام ازدواج دارد.

تسهیل فرآیند وامدهی با استفاده از اعتبارسنجی

استفاده از سیستمهای اعتبارسنجی میتواند فرآیند وامدهی را به شکل قابل توجهی تسهیل کند. این سیستمها با ارائه اطلاعات جامع و دقیق در مورد وضعیت مالی و اعتباری متقاضیان، به بانکها و مؤسسات مالی کمک میکنند تا ارزیابیهای سریعتر و دقیقتری انجام دهند. برخی از مزایای تسهیل فرآیند وامدهی با استفاده از اعتبارسنجی عبارتند از:

- کاهش زمان بررسی درخواستها: سیستمهای اعتبارسنجی امکان تحلیل سریع و جامع اطلاعات را فراهم میکنند که منجر به کاهش زمان بررسی درخواستهای وام میشود.

- بهبود دقت تصمیمگیری: با استفاده از دادههای دقیق و جامع، بانکها میتوانند تصمیمات بهتری در خصوص اعطای وام اتخاذ کنند و از بروز ریسکهای احتمالی جلوگیری کنند.

- کاهش هزینهها: اعتبارسنجی میتواند هزینههای مربوط به بررسی دستی وامها و مدیریت ریسک را کاهش دهد، زیرا فرآیند ارزیابی به صورت خودکار و با دقت بیشتری انجام میشود.

- افزایش شفافیت: استفاده از سیستمهای اعتبارسنجی به افزایش شفافیت در فرآیند اعطای وام کمک میکند و اعتماد عمومی به سیستم بانکی را تقویت میکند.

ارائه وامهای بدون ضامن با اتکا به اعتبارسنجی

یکی از نوآوریهای مهم در نظام بانکی، ارائه وامهای بدون ضامن با اتکا به اعتبارسنجی است. در این رویکرد، بانکها و مؤسسات مالی بر اساس نمره اعتبارسنجی متقاضیان، وامهای بدون نیاز به ضامن را ارائه میدهند. این امر مزایای متعددی دارد:

- افزایش دسترسی به وام: ارائه وامهای بدون ضامن میتواند دسترسی افراد بیشتری به تسهیلات مالی را فراهم کند، به ویژه برای کسانی که قادر به ارائه ضامن نیستند.

- تشویق به بهبود نمره اعتباری: این رویکرد میتواند افراد را تشویق به حفظ و بهبود نمره اعتباری خود کند، زیرا نمره بالاتر به معنای دسترسی آسانتر به وامهای بدون ضامن است.

- کاهش بوروکراسی: حذف نیاز به ضامن میتواند فرآیند وامدهی را سادهتر و سریعتر کند و از بوروکراسیهای زائد جلوگیری کند.

- افزایش کارایی نظام بانکی: ارائه وامهای بدون ضامن با اتکا به اعتبارسنجی میتواند به افزایش کارایی نظام بانکی و کاهش ریسکهای مرتبط با عدم بازپرداخت وام کمک کند.

به طور کلی، اعتبارسنجی به عنوان یک ابزار کارآمد میتواند به بهبود فرآیند وامدهی، افزایش دقت در ارزیابی ریسک و تسهیل دسترسی به تسهیلات مالی کمک کند. این امر نه تنها به بهبود عملکرد بانکها و مؤسسات مالی کمک میکند، بلکه به افزایش اعتماد عمومی به نظام بانکی و تقویت اقتصاد کشور نیز یاری میرساند.

اعتبارسنجی و ضمانت وام ازدواج

اعتبارسنجی و ضمانت وام ازدواج دو مولفه مهم در فرآیند اعطای وام ازدواج هستند که به بانکها و مؤسسات مالی کمک میکنند تا ریسکهای مرتبط با وامدهی را کاهش داده و اطمینان حاصل کنند که وامهای اعطایی بازپرداخت خواهند شد. اعتبارسنجی به ارزیابی توانایی مالی و اعتباری متقاضی وام میپردازد، در حالی که ضمانت وام ازدواج به معنای فراهم کردن ضمانتهای اضافی توسط شخص یا اشخاص دیگر است تا در صورت ناتوانی متقاضی در بازپرداخت وام، ضامنها مسئولیت بازپرداخت را بر عهده بگیرند.

الزامات و شرایط ضمانت وام ازدواج

ضمانت وام ازدواج به منظور کاهش ریسک اعتباری و اطمینان از بازپرداخت وام توسط متقاضی مورد استفاده قرار میگیرد. برخی از الزامات و شرایط متداول برای ضمانت وام ازدواج عبارتند از:

- انتخاب ضامن: ضامن باید یک فرد معتبر و دارای توانایی مالی کافی برای بازپرداخت وام در صورت ناتوانی متقاضی باشد. معمولاً ضامن باید شاغل در ادارات دولتی و دارای درآمد ثابت و مستمر باشد.

- سند معتبر: ضامن باید اسناد و مدارک مالی معتبر ارائه دهد که نشاندهنده توانایی مالی و اعتبار وی باشد. این اسناد میتوانند شامل فیشهای حقوقی، اظهارنامههای مالیاتی، حسابهای بانکی و سایر مدارک مالی باشند.

- بررسی اعتبار ضامن: بانکها و مؤسسات مالی ممکن است اعتبار ضامن را به همان دقتی که اعتبار متقاضی را بررسی میکنند، مورد ارزیابی قرار دهند. این شامل بررسی نمره اعتبارسنجی ضامن و سوابق اعتباری وی میشود.

- تعهدنامه: ضامن باید تعهدنامهای امضا کند که در آن متعهد به بازپرداخت وام در صورت ناتوانی متقاضی شود. این تعهدنامه به عنوان یک سند قانونی معتبر تلقی میشود.

تاثیر اعتبار ضامن بر وام ازدواج

اعتبار ضامن نقش مهمی در تصمیمگیری بانکها و مؤسسات مالی در خصوص اعطای وام ازدواج دارد. ضامن با اعتبار بالا میتواند به کاهش ریسک اعتباری و افزایش شانس دریافت وام کمک کند. برخی از تأثیرات اعتبار ضامن بر وام عبارتند از:

- افزایش شانس تأیید وام: حضور ضامنی با نمره اعتبارسنجی بالا و سابقه مالی قوی میتواند شانس تأیید وام را افزایش دهد، حتی اگر متقاضی اصلی نمره اعتباری مناسبی نداشته باشد.

- شرایط بهتر وام: ضامن با اعتبار بالا میتواند به بانک اطمینان بیشتری بدهد، که ممکن است در مواردی غیر از وام ازدواج منجر به ارائه شرایط بهتر برای وام، مانند نرخ بهره پایینتر و مدت بازپرداخت طولانیتر شود.

- کاهش نیاز به ضمانتهای اضافی: ضامن معتبر میتواند نیاز به ضمانتهای اضافی مانند وثیقه را کاهش دهد و فرآیند وامدهی را سادهتر کند.

گریدهای اعتبارسنجی و معنی آنها:

در سیستمهای اعتبارسنجی متداول در ایران، از حروف لاتین برای نشان دادن رتبه اعتباری افراد استفاده میشود. هر حرف نشاندهنده بازه مشخصی از نمره اعتباری و وضعیت اعتباری فرد است. بهطور دقیقتر، هر گرید به شرح زیر تعریف میشود:

A (عالی):

- نمره اعتباری: 640 تا ۹۰۰

- شرح: این بالاترین رتبه اعتباری است که به افرادی با سابقه پرداخت بسیار قوی و بدون هیچگونه سابقه تاخیر در پرداخت یا مشکلات اعتباری دیگر تعلق میگیرد.

- ویژگیها:

- سابقه پرداخت همیشه به موقع و بدون هیچگونه تاخیر

- استفاده حداقلی از اعتبار و حفظ نرخ پایین استفاده از اعتبار

- سابقه اعتباری طولانی (معمولاً بیش از ۱۰ سال)

- سابقه متنوع اعتباری (شامل انواع مختلف اعتبار مانند کارتهای اعتباری، وامها و …)

- عدم وجود هرگونه سابقه چک برگشتی، وام معوق یا سایر مشکلات اعتباری

B (خوب):

- نمره اعتباری: 580 تا ۶۳۹

- شرح: این رتبه به افرادی با سابقه پرداخت خوب و حداقلی سابقه تاخیر در پرداخت یا مشکلات اعتباری جزئی تعلق میگیرد.پایین بودنِ تعداد ماههای دارای پرداخت خوب در حداقل یک قرارداد، گروه سنی جوان، زیاد بودن نسبت بدهی سررسید نشده به مبلغ کل قرارداد(اصل و فرع) در حداقل یک قرارداد در ۳ ماه گذشته.

- ویژگیها:

- سابقه پرداخت اکثراً به موقع با تاخیرهای جزئی گاه به گاه

- استفاده متوسط از اعتبار و حفظ نرخ نسبتاً پایین استفاده از اعتبار

- سابقه اعتباری نسبتاً طولانی (معمولاً ۵ تا ۱۰ سال)

- سابقه اعتباری نسبتاً متنوع (شامل چند نوع اعتبار)

- ممکن است سابقهای از تاخیر در پرداخت جزئی، چک برگشتی یا وام معوق در گذشته داشته باشند، اما این موارد حل شدهاند و دیگر مشکلی ایجاد نمیکنند.

C (متوسط):

- نمره اعتباری: 520 تا ۵۷۹

- شرح: این رتبه به افرادی با سابقه پرداخت متوسط و سابقه تاخیر در پرداخت یا مشکلات اعتباری جزئی تا قابل قبول تعلق میگیرد. دارای بدهی سررسیدشده پرداخت نشده خیلی زیاد در ۳ ماه گذشته، دارای بدهی سررسیدشده پرداخت نشده خیلی زیاد در ۱۲ ماه گذشته، مبلغ بدهی سررسیدشده پرداخت نشده بیش از ۱۰ میلیون ریال در ۵ ماه آخر می باشد، دارای بدهی سررسیدشده پرداخت نشده در ۲ ماه گذشته، زیاد بودن نسبت بدهی سررسید نشده به مبلغ کل قرارداد(اصل و فرع) در حداقل یک قرارداد در ۳ ماه گذشته.

- ویژگیها:

- سابقه پرداخت با تاخیرهای گاه به گاه و گاهی اوقات عدم پرداخت

- استفاده نسبتاً بالا از اعتبار و ممکن است نرخ بالایی از استفاده از اعتبار داشته باشند

- سابقه اعتباری نسبتاً کوتاه (معمولاً ۳ تا ۵ سال)

- ممکن است سابقهای از تاخیر در پرداختهای متعدد، چکهای برگشتی، وامهای معوق یا سایر مشکلات اعتباری در گذشته داشته باشند.

D (ضعیف):

- نمره اعتباری: زیر ۵۲۰

- شرح: این پایینترین رتبه اعتباری است که به افرادی با سابقه پرداخت ضعیف و سابقه تاخیر در پرداخت قابل توجه یا مشکلات اعتباری جدی تعلق میگیرد.

- ویژگیها:

- سابقه پرداخت به طور کلی ضعیف با تاخیرهای مکرر و عدم پرداخت

- استفاده بسیار بالا از اعتبار و احتمالاً نرخ بالایی از مازاد اعتبار دارند

- سابقه اعتباری کوتاه یا بدون سابقه

- سابقهای از تاخیرهای قابل توجه در پرداخت، چکهای برگشتی متعدد، وامهای معوق، وامهای وصول نشده یا سایر مشکلات اعتباری جدی

نکات مهم:

- بازههای نمره اعتباری دقیق برای هر گرید ممکن است بسته به موسسه اعتبارسنجی و معیارهای خاص آن کمی متفاوت باشد.

- علاوه بر حروف لاتین، برخی از موسسات اعتبارسنجی از نمرات عددی یا اصطلاحات دیگری برای نشان دادن رتبه اعتباری استفاده میکنند.

- رتبه اعتباری شما بر توانایی شما در دریافت وام، نرخ بهره و سایر شرایط اعتباری شما تاثیر بگذارد.

- شما میتوانید با بررسی گزارش اعتباری خود از موسسه اعتبارسنجی مربوطه، از رتبه اعتباری خود مطلع شوید.

- شما میتوانید با اقداماتی مانند پرداخت به موقع صورتحسابهای خود، استفاده مسئولانه از اعتبار و حفظ بدهی کم، رتبه اعتباری خود را ارتقا دهید.

راهکارهای ارتقای اعتبارسنجی برای وام ازدواج

ارتقای اعتبارسنجی برای وام ازدواج میتواند به متقاضیان کمک کند تا شانس دریافت وام را افزایش دهند و شرایط بهتری را از بانکها و مؤسسات مالی کسب کنند. در این راستا، رعایت نکات و راهکارهای زیر میتواند به بهبود نمره اعتبارسنجی کمک کند:

پرداخت به موقع تعهدات بانکی

یکی از اصلیترین عوامل موثر بر نمره اعتبارسنجی، سابقه پرداخت به موقع تعهدات بانکی است. برای بهبود اعتبارسنجی، موارد زیر را رعایت کنید:

- پرداخت منظم اقساط وامها: اقساط وامها را به موقع و بدون تأخیر پرداخت کنید. این کار نشاندهنده تعهد مالی و مسئولیتپذیری شماست.

- پرداخت بدهیهای کارت اعتباری: صورتحسابهای کارت اعتباری را به موقع پرداخت کنید تا از انباشت بدهی و افزایش بهره جلوگیری شود.

- پرداخت قبوض: قبوض خدماتی مانند آب، برق، گاز و تلفن را به موقع پرداخت کنید تا سابقه مالی مطلوبی داشته باشید.

پرهیز از چک برگشتی و بدهی معوق

چکهای برگشتی و بدهیهای معوق میتوانند تأثیر منفی زیادی بر نمره اعتبارسنجی داشته باشند. برای جلوگیری از این مشکلات:

- صدور چک با موجودی کافی: قبل از صدور چک، اطمینان حاصل کنید که حساب شما موجودی کافی برای پوشش چک دارد.

- پرهیز از استفاده بیش از حد از تسهیلات اعتباری: تنها به اندازه نیاز از تسهیلات اعتباری استفاده کنید و بدهیهای خود را به موقع تسویه کنید.

- پیگیری بدهیهای معوق: در صورت وجود بدهی معوق، سریعا اقدام به تسویه آن کنید تا اثرات منفی بر نمره اعتبارسنجی کاهش یابد.

استفاده از کارتهای اعتباری و مدیریت صحیح آنها

کارتهای اعتباری میتوانند ابزار مفیدی برای ارتقای نمره اعتبارسنجی باشند، به شرطی که به درستی مدیریت شوند:

- استفاده مسئولانه از کارتهای اعتباری: تنها به اندازه نیاز و توانایی بازپرداخت خود از کارتهای اعتباری استفاده کنید.

- پرداخت کامل صورتحساب ماهیانه: تا حد امکان صورتحسابهای کارت اعتباری را به صورت کامل پرداخت کنید تا از بهرههای بالا و افزایش بدهی جلوگیری شود.

- مدیریت حد اعتباری: از استفاده بیش از حد از حد اعتباری کارتهای خود خودداری کنید. سعی کنید درصد کمی از حد اعتباری خود را مصرف کنید تا نشاندهنده توانایی مدیریت مالی شما باشد.

حفظ سوابق بانکی مطلوب

حفظ سوابق بانکی مطلوب میتواند به افزایش اعتبارسنجی شما کمک کند:

- افتتاح حسابهای متنوع: داشتن حسابهای بانکی متنوع (مانند حساب جاری، حساب پسانداز و حساب سپرده) میتواند نشاندهنده مدیریت مالی متنوع و متعادل شما باشد.

- نگهداری حسابهای بانکی قدیمی: تا حد امکان حسابهای بانکی قدیمی خود را نگهداری کنید. سابقه طولانیتر حسابهای بانکی میتواند نمره اعتبارسنجی شما را بهبود بخشد.

- استفاده منظم از حسابهای بانکی: فعالیت منظم در حسابهای بانکی خود (مانند واریز و برداشت) نشاندهنده پویایی مالی و مدیریت صحیح مالی شماست.

برای ارتقای اعتبارسنجی و افزایش شانس دریافت وام ازدواج، توجه به نکات و راهکارهای فوق بسیار حیاتی است. پرداخت به موقع تعهدات بانکی، پرهیز از چکهای برگشتی و بدهیهای معوق، استفاده مسئولانه از کارتهای اعتباری و حفظ سوابق بانکی مطلوب میتوانند به بهبود نمره اعتبارسنجی شما کمک کرده و در نتیجه، شانس دریافت وام با شرایط بهتر را افزایش دهند. با رعایت این موارد، نه تنها نمره اعتبارسنجی خود را بهبود میبخشید، بلکه به ایجاد سابقه اعتباری قوی و مثبت کمک میکنید که در آینده نیز میتواند برای دریافت تسهیلات مالی مفید باشد.

17 دیدگاه برای “اعتبار سنجی وام ازدواج چیست؟ و چطور انجام می شود؟”

اقا این حرفا نیست مسخره بازی در اوردن میخان یک وام ازدواج بدن جان ادمومیگیرن دوسال نوبت وایستادم ۲۰۰۰ نفر نوبت وایستادم بعد اخرسر میگن اعتبار سنجیت D1 وام بشما تعلق نمیگیره . چطوری میشه ک دولت گندم منو ۵ ماه بعد پولشو میده ما حرف نمیزنیم اونوقت میخاد تو عمر ادم یک وام ازدواج بده برامون A b c d e درمیاره اصلا میدونی چیه وام برا کارکنان و کارمندان بانکه ۴شنبه ۵ شنبه جمعه تعطیلن شنبه صبح ناشتا بهشون واممیدن

سلام

این کار شما خیلی بی انصافی ودور از انسانیت هستش و ظاهرا اصلا به اطلاعات دقیق اشخاص دسترسی نداریدو یلخی میزنید و فقط پول دریافتی براتون مهمه،بنده که توی یکسال چندین میلیارد تومن چک پاس کردم بدون کوچکترین برگشتی و چند دسته چک تموم کردم و حتی اصلا وامی نگرفتم تا الان و ضامن کسی نبودم و منظم کار کردم بدون بدهی چرا باید رتبه من c2 باشه؟

حتی ته حساب های من هرکدام چند صد میلیون تومان هست چرا c2؟

درودبرشما میتوانید با پشتیبانی سایت اعتبار سنجی تماس بگیرید و علت را جویا شوید

سلام من نه چک برگشتی دارم نه اقساطی که سررسید اونها رسیده پرداخت نشده، تقریبا گردش مالی هم دارم رتبه من ب۳ بود الان شده c1،۲ وام ازدواج تعلق می گیره؟

به روز رسانی اعتبار سنجی هر چند وقت یک بار صورت می گیره؟

درودبرشما بله تعلق میگیره

با سلام

ببخشید و معذرت میخوام این سیستم اعتبارسنجی متاسفانه برای کشوری کارایی داره که اقتصادش پویا و فعاله نه مثل ما شرکت حقوق کارمند رو به موقع پرداخت نمیکنه کارفرما در پرداخت حقوق تعلل میکنه و فشار اقتصادی و تورم ثانیه به ثانیه و همه وهمه به مردم فشار مضاعف وارد میکنن که نتونه اقساط وامی رو که با بدبختی گرفته رو بموقع بده و اینا همش تو اعتبار سنجی خودش رو نشون میده در صورتی که شاید بیشتر اینا مقصر فرد نیستش و این عین بی عدالتیه که این سیستم داغون رو بانکا راه انداختن در صورتی که شما میبینین همه ضامن هم هستن و همه درگیر هم و از این اب گل الود فقط بانکا و افراد سرشناس پارتی دار دارن سو استفاده میکنن که بدون کمترین زمان و مدارک مستند دارن وامهای کلان باسود کم میگیرن در صورتی که مردم عادی باید هشتصد خان رو رد کننبخاطر وام ۵۰ م واین عین و مصادق بارز ظلم و ستمه به ملت شریف و عزیز و شهید پرور ایران ولی متاسفانه گوشی شنوا نیست غیر از خدا واین باید اصلاح بشه

با سلام

ببخشید اگر کسی رتبه اعتباری d یا e را به دلیل تاخیر در پرداخت اقساط تسهیلات غیرمستقیم داشته باشد، بعد از چه مدتی با پرداخت منظم و یا تسویه کامل وام، رتبه اعتباری او افزایش می یابد؟؟

سلام وقتتون بخیر

ببخشید من ضامن فردی شدم که قسط هایش را به موقع پرداخت نمیکند، مثلا با تاخیر چند روزه یا حتی شاید گاهی اوقات تا دو سه ماه. در این صورت رتبه اعتباری بنده ( ضامن) چقدر کم میشود؟؟

در ضمن بنده تا به حال نه وامی گرفتم و نه چک برگشتی نه هیچگونه تسهیلاتی.

لطفا راهنمایی کنید

رتبه اعتباری بنده چقدر کم میشود؟

چند میشود؟؟ آیا ممکن است تا d یا e تنزل یابد؟؟

سلام، اگر این کار را مدت هاست انجام می دهد، اعتبار سنجی کنید، بعد موتجه خواهید شد که کدام موارد باعث کاهش یا افزایش رتبه ی شما شده است

سلام وقت بخیر رتبه اعتباری من c2 هستش من الان نه دست چک گرفتم نه وام نه بدهی دارم نه مالیات چرا رو این رتبه هستش و اینکه الان وام ازدواج به من میدن با این رتبه

سلام و عرض ادب، رتبه ی اعتباری صرفا بر اساس میزان وام و بدهی شما سنجیده نمی شود، شما باید اعتبار مالی داشته باشید، یعنی وام و بدهی و چک در جریان داشته باشید ولی فرد خوش حساب و معتبری باشید تا رتبه ی اعتباری بگیرید. هر چقدر پول در گردش، بدهی های بانکی و فعالیت های مالی شما گسترده تر شود شما از نظر بازار و سیستم بانکی معتبر تر می شوید

با سلام

چطور میتوانیم رتبه اعتباری d را برای گرفتن وام ازدواج ارتقاء بدیم؟؟

سلام، در رتبه اعتبارسنجی شما، عوامل مختلفی موثرند، تمام عواملی که باعث کاهش رتبه ی شما شده اند در گزارش اعتبار سنجی شما ذکر شده، به دنبال ضمانت وام های معوقه، چک های برگشتی یا رفع سوء اثر نشده، اقساطی که در سه ماهه گذشته خودتان معوق کرده اید، بانک هایی که در بلک لیست شان قرار گرفته اید، وام هایی که به تناسب دارایی و درآمد شما مبالغ سنگینی دارند و این قبیل موارد بگردید، توجه داشته باشید شما نمیتوانید رتبه ی خود را در کوتاه مدت تغییر بدهید، بلکه با اصلاح موارد ذکر شده، و تغییر سبک اعتباری خود در طولانی مدت می توانید این رتبه را بهبود ببخشید.

سلام

دو ماه من ثبت نام کردم تو سایتتون. دوبارم تا حالا بانک آینده آذربایجان شرقی باز شده. هنوز کندو منو ثبت نام نکرده.

عودت وجه دارید؟

سلام، لطفا شماره ملی بفرمایید تا پیگیری کنیم، بله عودت وجه داریم

سلام لطفا پیگیری کنید واسه چی سایت بانک مورد نظر من باز میشه اما کندو واسم ثبت نام نمیکنه

سلام، برخی مواقع بانک مورد نظر شما در حد چند ثانیه باز می شود و متاسفانه به حدی سریع ظرفیت تکمیل می شود که ثبت نام عملا غیر ممکن است ولی مطمئن باشید ما در تلاشیم تا در اسرع وقت ثبت نام شما را تکمیل کنیم