بنا به گزارش بانک مرکزی در ۷ ماه ابتدایی سال جاری، ۲۴ درصد از کل تسهیلات بانکی به خانوارها اختصاص یافته است. با این حال، رشد وامهای بانکی همچنان از نرخ تورم پایینتر است، که همین موضوع چالشهایی را برای دسترسی مردم به وامهای بانکی ایجاد کرده است.

در این صفحه چه میخوانید؟

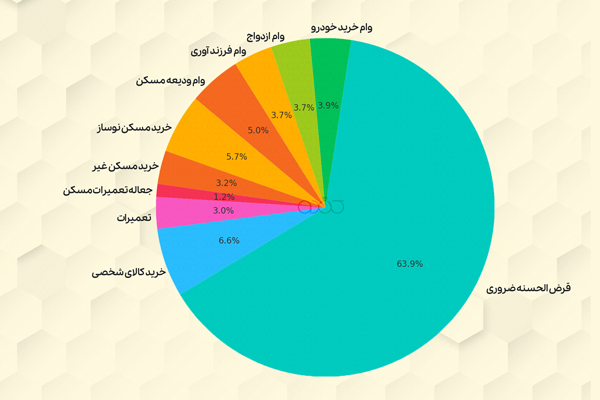

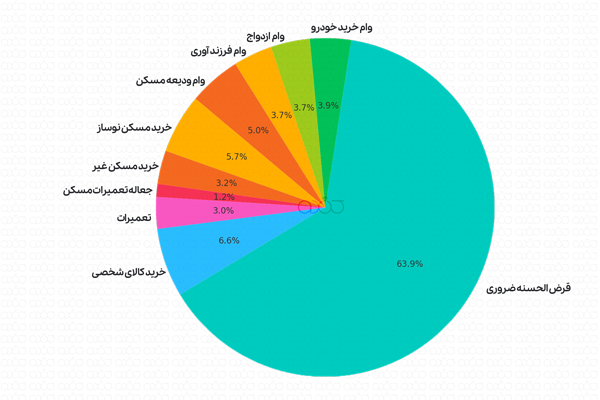

| نوع وام | درصد مصرف وام |

|---|---|

| خرید مسکن نوساز | ۳.۲% |

| خرید مسکن غیرنوساز | ۱.۸% |

| جعاله تعمیر مسکن | ۰.۷% |

| تعمیرات | ۱.۷% |

| خرید کالای شخصی | ۳.۷% |

| قرضالحسنه ضروری | ۳۶% |

| خرید خودروی شخصی | ۲.۲% |

| وام ازدواج | ۲.۱% |

| وام فرزندآوری | ۲.۱% |

| وام ودیعه مسکن | ۲.۸% |

این جدول به خوبی درصد مصرف وامهای بانکی در بخشهای مختلف را نمایش میدهد.

“به گزارش خبرآنلاین، بانکهای ایران در ۷ ماه نخست امسال بیش از ۳۷۱۶ هزار میلیارد تومان وام پرداخت کردهاند که نسبت به مدت مشابه سال گذشته ۲۴.۱ درصد رشد داشته است. از این میزان، ۸۴۴ هزار میلیارد تومان به همراه بخشی از تسهیلات بانکی در قالب کارتهای اعتباری به خانوارها، یعنی مصرفکنندگان نهایی، اختصاص یافته و سهم خانوارها به ۲۴ درصد رسیده است.

ترکیب وامدهی به خانوارها

روزنامه همشهری گزارش میدهد که سؤال اصلی این است که از ۸۴۴ هزار میلیارد تومانی که تا پایان مهرماه به خانوارها اختصاص یافته، این وامها در چه زمینههایی مصرف شدهاند؟ دادهها نشان میدهد که بیشترین سهم وامهای بانکی به خرید کالاهای شخصی، قرضالحسنه ضروری و وام ازدواج اختصاص یافته است. در عین حال، سهم وام ودیعه مسکن برای حمایت از مستأجران و خرید مسکن در شبکه بانکی کشور به میزان قابل توجهی کمتر از حد انتظار مردم بوده است.”

سهم تسهیلات خرد و سختگیری بانکها

براساس آخرین آمارهای منتشر شده، تا پایان مهرماه امسال ۲۳.۹ درصد از کل وامهای پرداختی بهصورت تسهیلات خرد زیر ۳۰۰ میلیون تومان بوده است که با احتساب تسهیلات ارائه شده در قالب کارتهای اعتباری، سهم وامهای خرد به ۲۴.۹ درصد میرسد. اگرچه بانک مرکزی از افزایش سهم وامهای خرد خبر داده، اما همچنان انتقادهایی نسبت به عدم شفافیت بانکها در تخصیص این تسهیلات بهصورت سلیقهای مطرح است. حال باید دید که آیا دولت چهاردهم اقداماتی برای برقراری عدالت در توزیع تسهیلات بانکی انجام خواهد داد یا خیر.

علاوه بر این، بخش عمدهای از تسهیلات بانکی به وامهایی مانند وام ازدواج، وام فرزندآوری و وامهای دانشبنیان اختصاص دارد که همین امر باعث سختتر شدن دسترسی به وام برای اکثر شهروندان با رتبه اعتباری مناسب شده است و ادامه این روند به افزایش بازار وامفروشی دامن زده است. از سوی دیگر، به دلیل مشکلات جذب منابع و افزایش هزینه تمامشده پول، بانکها سیاست اعطای وام بر مبنای امتیاز و مانده حساب را در پیش گرفتهاند و برخی حتی بخشی از وامهای پرداختی را تا پایان اقساط مسدود میکنند. این شرایط باعث شده که نرخ واقعی سود تسهیلات افزایش یابد.”

رونق وامهای آنلاین

بررسیهای روزنامه همشهری نشان میدهد که وامهای آنلاین از طریق پلتفرمهای مختلف به سرعت در حال گسترش هستند و رقابت شدیدی برای جذب مشتریان در این زمینه شکل گرفته است. اکوسیستم اعتباری بانکها در حال تحول است و بانکها برای کسب درآمد و پوشش هزینههای خود، خدماتی متفاوت از بانکداری سنتی ارائه میدهند. بخشی از نظام مالی و اعتباری کشور نیز به سمت وامهای آنلاین سوق پیدا کرده است.

کاهش سهم وام خرید مسکن

دادههای بانک مرکزی نشان میدهد که بخش عمدهای از تسهیلات پرداختی به تأمین سرمایه در گردش اختصاص یافته است. در حوزه مسکن و ساختمان نیز بیشترین سهم وامها به ساخت مسکن با سهم ۵۶.۵ درصد و تأمین سرمایه در گردش با سهم ۳۶.۹ درصد اختصاص یافته است؛ در حالی که سهم وام خرید مسکن کاهش یافته و به ۲.۵ درصد رسیده است.”

کاهش سهم وام ازدواج و فرزند آوری

با توجه به اطلاعات موجود در جدول، بیشترین سهم وامها به قرضالحسنه ضروری اختصاص یافته که با ۳۶ درصد، سهم عمدهای از تسهیلات بانکی را تشکیل میدهد. بعد از آن، خرید کالاهای شخصی با سهم ۳.۷ درصد در رتبه دوم قرار دارد.

وام ازدواج و وام فرزندآوری، هرکدام با سهم ۲.۱ درصد، جزو تسهیلاتی هستند که به خانوارها ارائه میشود. این میزان پایین نشان میدهد که در مقایسه با نیازهای خانوادهها برای ازدواج و فرزندآوری، بودجهای که به این دو بخش اختصاص یافته همچنان محدود است و نتوانسته به حد کافی به نیازهای جوانان و خانوادهها پاسخ دهد.

کاهش سهم این وامها به مشکلاتی همچون دشواری دسترسی به منابع اعتباری، هزینه بالای زندگی و عدم شفافیت بانکها در ارائه وامها مرتبط است. با توجه به این چالشها، ممکن است جوانان با مشکلات بیشتری برای تأمین منابع مالی جهت ازدواج یا فرزندآوری مواجه شوند. این مسئله میتواند تأثیر منفی بر نرخ ازدواج و رشد جمعیت داشته باشد، موضوعی که در سیاستهای بلندمدت اقتصادی و اجتماعی کشور اهمیت زیادی دارد.

با توجه به اینکه بانکها تمایل دارند منابع را به تسهیلاتی که بازگشت مالی سریعتری دارند، مانند تأمین سرمایه در گردش یا وامهای قرضالحسنه ضروری، اختصاص دهند، به نظر میرسد حمایت از خانوادهها در قالب وام ازدواج و فرزندآوری در اولویتهای کمتری قرار دارد.

مطالب پیشنهادی:

- مبلغ وام ازدواج ۱۴۰۳+ پاسخ به همه سوالات شما

- جدیدترین مجموعهی پرسش و پاسخ وام ازدواج – آبان ماه ۱۴۰۳

- چه مدارکی برای وام ازدواج لازم است؟

- وام ازدواج ۱۴۰۳ + همه آن چه باید بدانید

- قسط وام ازدواج چقدر است؟ اقساط وام ازدواج ۱۴۰۳ و شرایط بازپرداخت

- بهترین بانک برای دریافت وام فرزند آوری+ محبوبترین بانکها- آبان ماه ۱۴۰۳

- تعیین شعبه وام فرزند آوری، چقدر زمان می برد؟

- همه چیز در مورد وام فرزند آوری ۱۴۰۳ + سوالات متداول

- مراحل دریافت وام فرزندآوری، از ثبت نام تا واریز

- اقساط وام فرزند آوری ۱۴۰۳ چقدر است؟